こんにちは、ネットビジネスに強い税理士の植村拓真です。

弊所、植村会計事務所は物販業(主にネット物販)の顧問実績が豊富な会計事務所です。

Amazon、eBay、ラクマ、メルカリ、Yahoo!フリマなど、さまざまなサイトを利用している方からご質問やご相談をいただきます。

中でも特に多いのが、個人事業主の方からいただく以下のようなご相談です。

物販業の法人化には、税金面でわかりやすいメリットがあります。

しかし、事前に知っておくべきデメリットや適切なタイミングもありますので、税金面だけを意識していると法人化後に損をするケースもあります。

そこで今回は、物販業で法人化を検討している方向けに、物販業で法人化するメリット・デメリットをタイミングとあわせて解説します。

今すぐ法人化について相談したい、なるべくコストを抑えて法人化したい、専門家に丸投げして安心して事業に集中したいといった方は、お気軽に弊所までご相談くださいませ。

関連記事:法人成りを税理士に相談する必要性|メリットや費用相場も解説

そもそも物販業で法人化すべきなのか

これから物販業で事業を始める方や個人事業主で始めている方の中には、個人事業主か法人のどちらを選択すべきかで悩んでいる方がいらっしゃると思います。

結論から述べますと、物販業で法人化できるのは以下のような方です。

- 物販業で安定した売上がある

- 法人化により所得にかかる税率を下げられる

- ひとりで経理や税務会計を正確に行える

- もしくは顧問税理士をつけている

上記の条件に当てはまる方であれば、これから物販業で事業を始める方であろうと個人事業主で始めている方であろうとも、法人化を検討しても問題ありません。

一方、売上が安定していなかったり、十分な売上がなく大して節税につながらなかったり、経理や税務会計を正確に行えなかったりする方は、法人化後に損をして後悔しかねませんので法人化を見送りましょう。

本記事では、法人化を検討しても問題ない方向けに、物販業で法人化するメリットやデメリット、適切なタイミングなどについて解説していきます。

会社(法人)と個人事業主の違いについては、以下の記事で詳しく解説しています。

関連記事:会社と個人事業主はどっちが得?メリット・デメリットを比較して法人化を検討

物販業で法人化するメリット

それでは、物販業で法人化するメリットについて解説します。

法人化には税金面以外にもメリットがありますので、行うべきか判断するうえで本項目の内容を参考にしてみてください。

- 所得に適用される税率を抑えられる

- 社会的な信用を高められる

- 経費計上できる費用の種類が増える

所得に適用される税率を抑えられる

物販業で得た所得が多いほど、法人化すると税率を抑えられるメリットを享受できます。

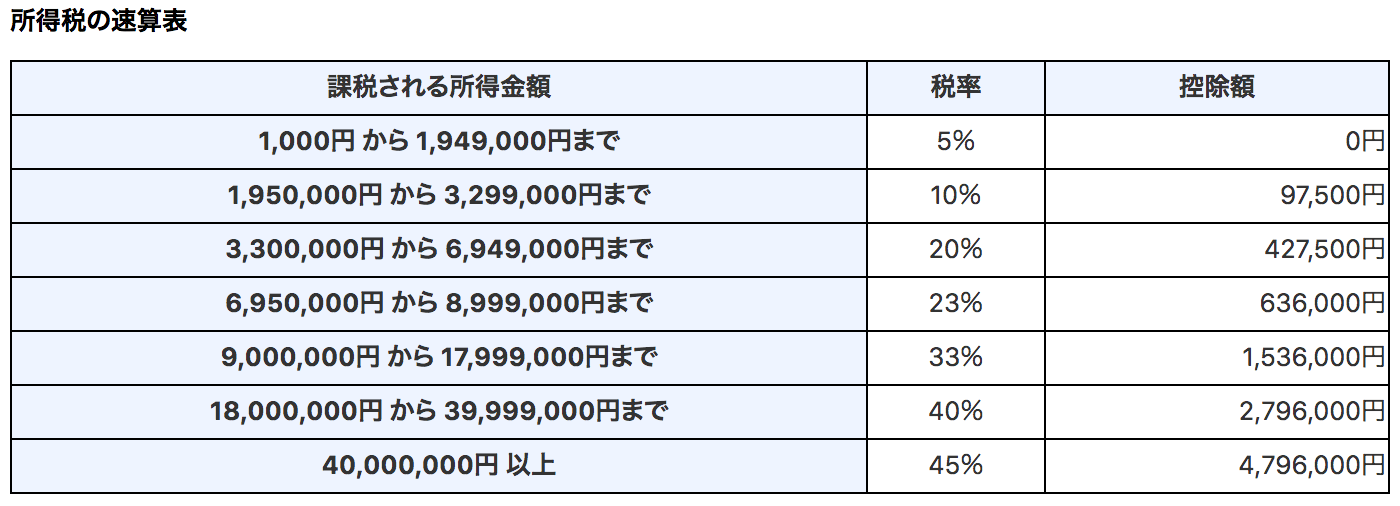

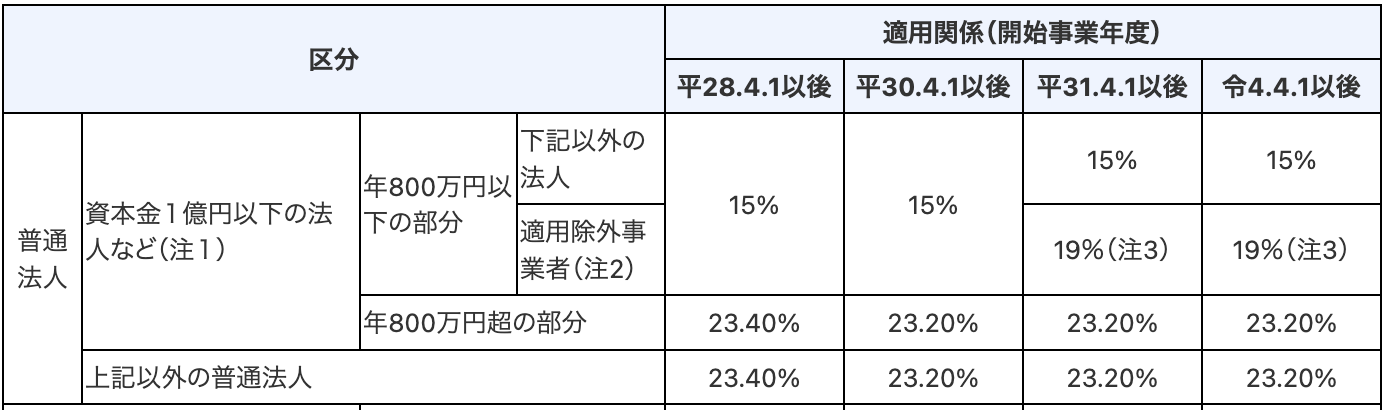

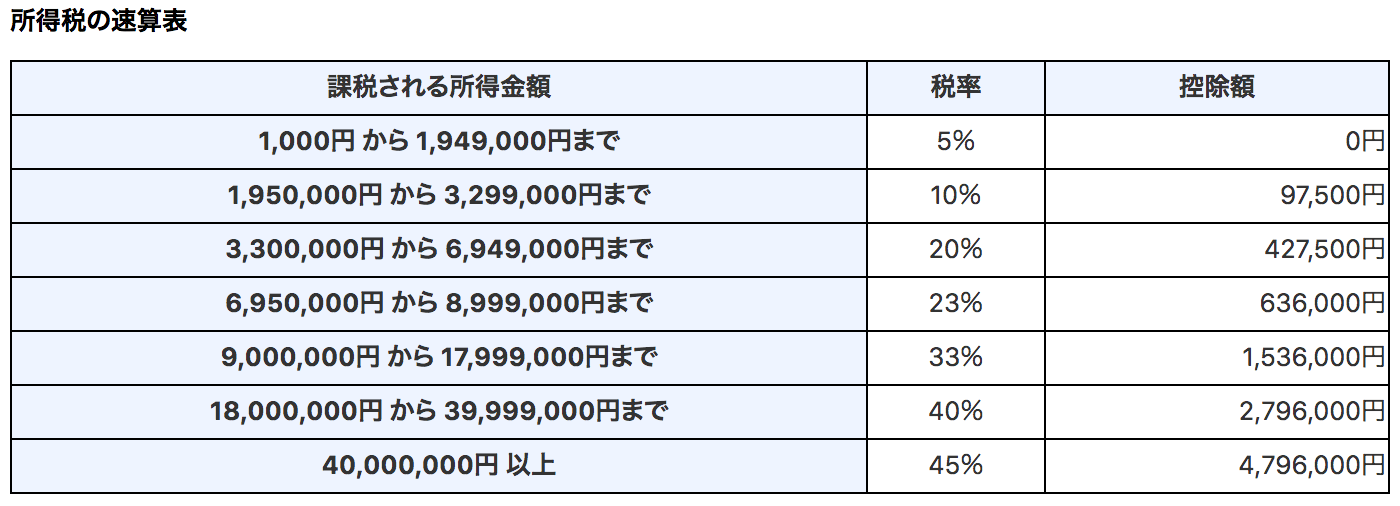

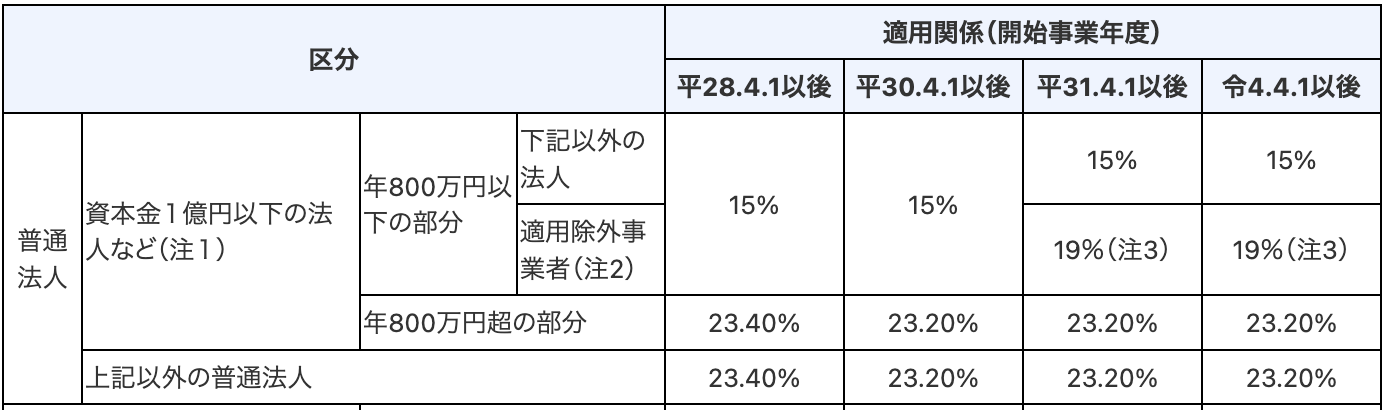

以下のとおり、所得にかかる税率は、所得が一定額を超えると個人事業主よりも法人のほうが低いからです。

さらに、物販業で法人化すると、繰越欠損金の控除期間が3年から10年に延長されるメリットも享受できます。

青色申告を行っていると、個人事業主の物販業の方でも赤字を翌年以後3年間繰越せますが、法人化するとさらに7年長く繰越せます。

物販業を長期的に行うためにも、売上が伸びて安定してきた方は、法人化を検討してみましょう。

関連記事:国税庁(No.5762 青色申告書を提出した事業年度の欠損金の繰越控除)

社会的な信用を高められる

物販業で法人化すると、個人事業主のときよりも社会的な信用が高まります。

法人は個人事業主よりも事業にコストをかけていますし、第三者でも法務局で登記情報を確認できるからです。

法人化により自身の社会的な信用を高めておけば、物販業で資金調達を行う際に融資に通りやすくなったり、社会保険完備でスタッフを雇いやすくなる傾向があります。

物販業で事業規模の拡大を考えている方は、法人化を検討してみましょう。

経費計上できる費用の種類が増える

物販業で法人化すると、個人事業主よりも経費計上できる費用の種類が増えます。

たとえば、経費計上できるようになる費用は以下のとおりです。

- 社宅の家賃

- 社宅の水道光熱費

- 出張の日当

- 福利厚生費

- 社長の退職金

- 役員報酬

など

法人の経費や節税対策については、以下の記事で詳しく解説しています。

関連記事:【法人版】節税対策の裏ワザ|手元により多くの資金を残す方法

物販業で法人化する際のデメリット・注意点

続いては、物販業で法人化するデメリットや注意点について解説します。

法人化にはデメリットや注意点もありますので、行うべきか判断する前に本項目の内容を確認しておきましょう。

- 消費税の免税事業者を選択しないほうがいいケースもある

- 法人設立に費用がかかる

- 法人設立の手続きや経理・税務会計が複雑である

- 法人の維持費が発生する

- 事業で稼いだお金を自由に使えなくなる

- 個人事業主の在庫や備品引き継ぎで税金が発生する

消費税の免税事業者を選択しないほうがいいケースもある

サイトによっては、物販業が法人化するメリットとして、消費税の免税事業者の期間延長を紹介しているケースがあります。

課税売上高が1,000万円を超えて消費税の課税事業者となる前に法人化すると、2事業年度前がなくなって免税事業者の期間が延長されるからです。

しかし、インボイス制度が開始している現在では、あなたの取引先次第でメリットではなく注意点になり得ます。

消費税の免税事業者はインボイスを発行できず、取引相手が取引で生じた消費税分の仕入税額控除を受けられないからです。

取引相手によっては、消費税の仕入税額控除を受けられないことを理由に取引終了を申し出てくる恐れがある点を考慮したうえで、消費税の免税事業者を選択するかどうかを判断しましょう。

インボイス制度と法人化の関係については、以下の記事で詳しく解説しています。

関連記事:インボイス制度と法人成り|タイミングから影響と対策まで解説

法人設立の手続きや経理・税務会計が複雑である

物販業で法人化する際のデメリットと注意点には、法人設立の手続きや経理・税務会計が複雑である点も挙げられます。

法人化するためには、定款の作成や役員報酬の設定などを済ませて、必要書類を期限までに提出しなければなりません。

そして、法人化後には物販業だけでなく、正確な経理・税務会計を行いつつ税務調査や税制改正などに対応する必要もあります。

経理・税務会計が未経験の状態で上記のような複雑な手続きを行うと、事業の生産性を損ないかねません。

そのため、専門知識を有している方以外は、法人化を検討するタイミングで税理士と顧問契約を結ぶ傾向があります。

法人設立に費用がかかる

物販業で法人化して法人を設立するためには、主に以下のような費用がかかります。

| 定款認証印紙代 | 4万円 |

| 定款認証手数料 | 3万2,000〜5万円2,000円 (※資本金により変動) |

| 登録免許税 | 15万円〜 |

| 資本金 | 1円〜 |

| 合計 | 約24万円 |

定款認証印紙代は電子定款なら不要ですが、その他費用がかかりますので、株式会社を設立するためには20万円前後の費用が必要です。

また、依頼先によっては設立手数料が発生しますので、なるべくコストを抑えて法人化したい方は、いくつかの依頼先候補をピックアップして比較検討しましょう。

関連記事:アマゾン物販に強い税理士の必要性と失敗しない選び方【EC・eBay対応】

弊所では、顧問契約と法人化をセットでご依頼いただける方向けに、株式会社なら13.8万円、合同会社なら1.6万円で会社設立・法人化フルサポートプランを提供させていただいております。

コストを抑えてなるべく安く法人化したい方は、お気軽にご相談、ご依頼くださいませ。

法人の維持費が発生する

物販業で法人化する際は、法人の維持費が発生する点も考慮しておきましょう。

一人社長であっても役員報酬を受け取っていれば社会保険料がかかりますし、経営が赤字でも法人住民税の均等割約7万円がかかります。

物販業で法人化を検討する際は、個人事業主時代にはなかった維持費が必要になる点も考慮しましょう。

事業で稼いだお金を自由に使えなくなる

物販業で法人化して事業で稼いだお金は法人格のものになるため、社長個人は自由に使えません。

原則、社長個人が自由に使えるお金は、毎月口座に振り込まれる役員報酬の分です。

また、役員報酬の金額は自由に決められますが、特定の要件を満たさなければ経費計上が認められません。

ですので、法人化する際は、事前に役員報酬について調べておきましょう。

関連記事:役員報酬はいくらにするのが得?節税対策と効果を最も高める方法を解説

個人事業主の在庫や備品引き継ぎで税金が発生する

物販業で法人化して個人事業主から在庫や備品などを引き継ぐ際、税金が発生するケースがあります。

無申告のまま放置したり税金の計算でミスしたりすると、あとから追徴課税を課される恐れがありますので注意しましょう。

物販業で法人化する適切なタイミング

副業・本業問わず、物販業を本格的に行う方であれば、法人化を検討するケースがあります。

法人化はタイミングを誤ると損をするケースもありますので、本項目の内容を参考にしながらいつにするかを検討してみましょう。

- 安定して年間所得が900万円以上ある

- スタッフを雇用して事業規模を拡大したいとき

安定して年間所得が900万円以上ある

安定して年間所得が900万円以上ある物販業の方は、法人化を検討してみましょう。

年間所得が900万円以上あれば、法人化で所得にかかる税率を下げられるからです。

個人事業の物販業で年間所得が900万円以上かつ1,800万円未満である場合、年間所得にかかる税率は33%です。

一方、法人で同ケースの場合、法人税率は最大税率が23.20%ですので、所得にかかる税率は法人化で低くなります。

繰り返しになりますが、法人は住民税均等割や社会保険料などといった維持費用がかかりますので、シミュレーションを行ったうえで法人化のタイミングを検討しましょう。

スタッフを雇用して事業規模を拡大したいとき

物販業でスタッフを雇用して事業規模を拡大したい場合も、法人化するタイミングです。

繰り返しになりますが、法人の社会的な信用は個人事業主よりも高いため、事業規模を拡大するための資金調達やリクルートで有利になる傾向があります。

弊所は国から経営革新等支援機関の認定を受けている会計事務所ですので、顧問税理士をお探しの方や資金調達が必要な方も、安心してご相談ください。

まとめ

今回は、物販業で法人化を検討している方向けに、物販業で法人化するメリット・デメリットをタイミングとあわせて解説しました。

物販業で年間所得が増加しており、節税対策を徹底したい、事業規模を拡大したいといった方は、法人化を検討してみましょう。

弊所では顧問契約と法人化をセットでご依頼くださる方向けに、株式会社なら13.8万円、合同会社なら1.6万円で会社設立・法人化フルサポートプランを提供させていただいております。

弊所は物販業を含めたネットビジネス業の顧問経験が豊富ですので、なるべくコストを抑えて法人化したい、自社に合った税理士を探している方は、お気軽にご相談、ご依頼くださいませ。