本記事を読んでいる方であれば、法人成りにはさまざまなメリット・デメリットがあると、すでにご存知でしょう。

法人成りを検討している方が次に考えるのが、

といった内容です。

何も考えないで思いつきで法人成りすると、あとから

と後悔することになります。

そこで今回は、会社設立を検討中の方に向けて法人成りのタイミングについて徹底解説します。

少しでも手元に資金を残して、事業を拡大していきましょう。

法人成りのタイミングは消費税・インボイス制度を意識

法人成りのタイミングを考える際にまず意識してもらいたいのが、令和5年10月1日から導入されるインボイス制度です。

インボイス制度とは、複数税率の採用により発生する納税額の計算ミスを防止するための制度です。

課税事業者は、インボイス制度が導入されると請求書の様式が変更されるため、仕入税額控除をするには適格請求書を受け取る必要があります。

適格請求書を発行できるのは、消費税を納税している課税事業者のみです。

そのため、免税事業者は取引先に適格請求書を発行できません。

適格請求書を発行してもらえないことを理由に、取引してもらえない可能性もあります。

後ほど「法人成りのタイミング②:課税売上高が1,000万円超え」の見出しでお話する内容に関わる制度なので、簡単に覚えておきましょう。

インボイス制度の詳細は、以下の記事でご確認いただけます。

法人成りを検討する5つのタイミング

それでは、個人事業主が法人成りを検討するタイミングについてお話します。

本項目で紹介する法人成りのタイミングは、以下のとおりです。

- 所得金額が900万円超え

- 課税売上高が1,000万円超え

- 売上のピーク前

- 従業員を増やしたい

- 新規取引先を開拓する

ご自身に合ったタイミングを見つけて、実際に会社を設立してみましょう。

法人成りのタイミング①:所得金額が900万円超え

個人事業主で所得金額が900万円を超えたら、法人成りを検討してみましょう。

個人事業主と法人では、利益にかかる税率が異なるからです。

個人事業主の場合、一年間(1月1日~12月31日)の所得から所得控除などを差し引いた課税総所得金額に、以下の税金がかかります。

- 所得税

- 復興特別所得税

- 消費税

- 住民税

- 個人事業税

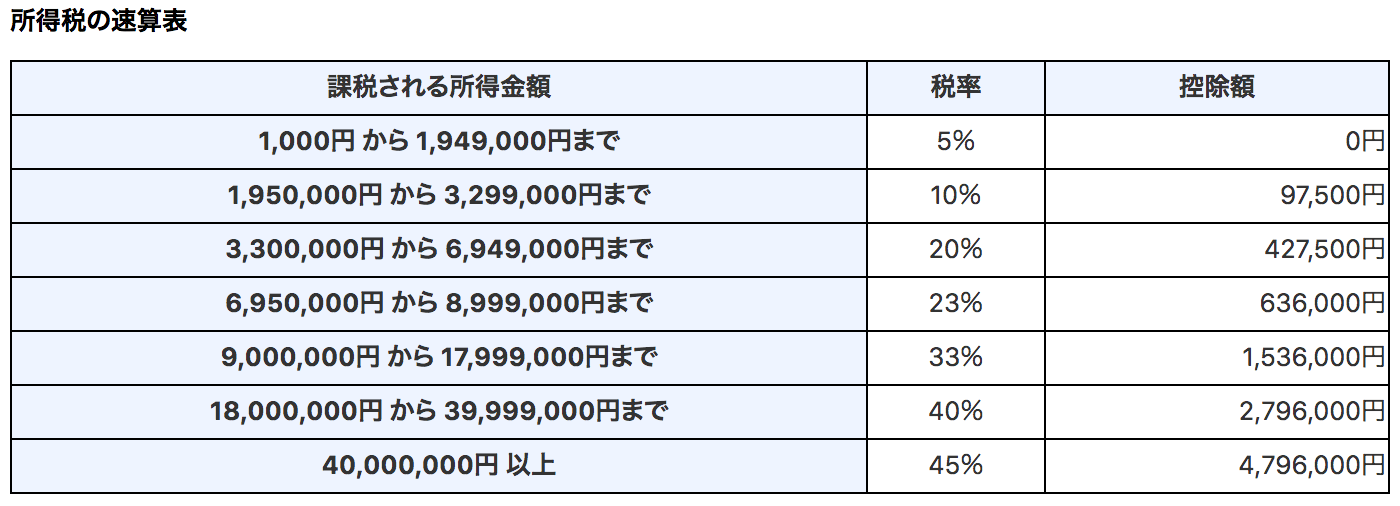

所得税は超過累進税率が適用されるため、所得金額が増えるほど税率が高くなります。

以下の表をご覧ください。

(参照:国税庁 No.2260 所得税の税率)

一方、中小法人の場合は、事業年度内の所得に対して以下の税金がかかります。

- 所得税(代表者の給与所得が対象)

- 法人税

- 消費税

- 法人住民税

- 法人事業税

法人税の税率は、所得金額800万円まで15%、800万円を超える部分に23.20%かかります。

個人事業主と中小法人の税金を比較してみましょう。

| 個人事業主 | 法人 | |

| 所得税 | 5~45% | なし (経営者個人の役員報酬などにかかる) |

| 法人税 | なし | 800万円まで15% 800万円を超える部分23.20% |

| 消費税 (課税事業者の場合) |

受け取った消費税 – 支払った消費税 | 受け取った消費税 – 支払った消費税 |

| 住民税 | 所得割:10% 均等割:4,000~5,000円 |

法人税割:法人税額 x 税率 均等割:7万円 ~ |

| 事業税 | 3~5% | 3~7% |

繰り返しになりますが、個人事業主の所得税には超過累進税率が適用されます。

そのため、所得が増えるほど納税額も増えます。

一方、中小法人にかかる税率のほとんどは比例税率です。

会社の利益が伸びても、個人事業主の所得税のように大きく変動しません。

ただし、法人成りには節税以外に考慮すべき点やデメリットもあります。

ですので、法人成りのメリット・デメリットについても、以下の記事で確認しておきましょう。

法人成りのタイミング②:課税売上高が1,000万円超え

課税売上高が1,000万円を超える場合も、法人成りを検討しましょう。

適切なタイミングで法人成りすれば、最長2年間消費税の免税事業者となるからです。

法人成り後に2年間消費税の免税事業者となる条件は、以下のとおりです。

- 資本金が1,000万円未満である

- 設立1年目の前半6ヶ月で課税売上高が1,000万円を超えない

- 人件費(給与の支払額など)が1,000万円を超えない

- 設立1期目が7ヶ月以下

①~③までの条件を満たしていない場合でも、④の条件に該当していれば2期目も消費税の免税事業者となります。

その場合、消費税の免税事業者である期間は1期目(7ヶ月以下)+2期目(1年)です。

法人と個人事業主は別人格なので、消費税の課税事業者となるか判定する際、個人事業主時代の課税売上高は考慮されません。

そして、会社設立直後は2事業年度前の課税売上高がないため、消費税の免税事業者となります。

個人事業主で課税売上高が1,000万円を超えそうな場合は、法人成りを検討してみましょう。

法人成りで消費税の免税事業者になる要件については、以下の記事で詳しくお話しています。

法人成りのタイミング③:売上のピーク前

季節によって売上に波がある業種の方は、売上のピーク前に法人成りを完了しておきましょう。

売上が伸びているほど、法人成りの節税効果をより高められるからです。

売上のピーク時に法人成りするほうが節税効果は高まります。

しかし、手続きに追われてしまうため、事業に支障を来たしかねません。

ですので、売上のピークを迎える前に法人成りしておきましょう。

法人成りのタイミング④:従業員を増やしたい

従業員を増やしたいタイミングでも、法人成りを検討してみましょう。

法人加入義務がある社会保険の保障は、個人事業主の国民健康保険や国民年金よりも手厚いからです。

個人事業主で従業員を5人以上雇用する際は、社会保険の加入が必要です。

雇用している従業員が4人以下であれば、社会保険の加入は任意で、労災保険の加入義務が発生します。

一方、法人成りで会社を設立した場合、従業員数に関わらず社会保険の加入義務が発生します。

会社が社会保険の半分を負担するため、従業員数が多いほど負担は大きいです。

しかし、その分雇われる側にメリットがあるため、社会保険の加入義務がある法人は従業員を増やす際に有利です。

今よりも従業員を増やして事業を拡大したい場合は、法人成りを検討してみましょう。

法人成りのタイミング⑤:新規取引先を開拓する

法人成りすると、個人事業主時代よりも新規取引先を開拓しやすいです。

個人事業主が法人成りすると社会的な信用を得られますし、法人のみとしか取引しない会社もあるからです。

法人成りすると、以下の理由から社会的な信用を得られます。

- 決算書や登記簿などから会社の情報を確認できる

- 事業主本人が保証人になれる

- コストをかけているため事業に対する本気度が伝わる

法人は個人事業主よりも情報がオープンで、ランニングコストもかかります。

その分、取引先に安心感と事業に対する本気度が伝わるため、新規取引先を開拓する際に有利です。

事業を拡大していきたい個人事業主の方は、法人成りを検討してみてください。

法人成り(会社設立)の手続きと費用

最後に、法人成りの手続きと費用について紹介しておきます。

簡単にお話するので、法人成りする前に確認しておきましょう。

法人成りの主な手続きは、以下のとおりです。

| STEP1: 設立事項を決める |

発起人、商号(会社名)、印鑑作成、資本金を決める |

| STEP2: 定款を作成する |

定款に商号、事業目的、本店所在地、出資財産額または最低額、発起人の氏名と住所、発行可能株式総数を記載する |

| STEP3: 定款を認証する |

直接公証人役場へ定款を持参するか、定款のデータを公証人役場へ送信して電子認証を受ける |

| STEP4: 資本金の払込をする |

発起人の口座に予め決めておいた資本金額を振り込む |

| STEP5: 設立の登記をする |

登記申請書及び添付書類を法務局が定める順番に綴じて製本し、法務局に提出する |

法人成りでは、作成した定款を法務局に提出して登記申請を行います。

その際、以下の費用がかかります。

| 実費 | 定款に貼付する収入印紙代:4万円(電子定款では不要) 定款の謄本請求手数料:2,000円程度(1部250円) 公証人へ払う認証手数料:5万円 登録免許税:15万円 |

| その他 | 会社の実印作成費用:5,000~2万円 印鑑証明取得費用:1通300円程度 登記簿謄本発行費用:1部500円程度 |

| 資本金 | 1円~ |

株式会社を設立する場合、約25万円の費用が必要です。

決して安い金額ではないため、取引先に事業に本気で取り組んでいると伝わりやすくなります。

会社設立手続きについては、以下の記事でさらに詳しくお話しています。

法人成りしないほうがよい理由

今までに何百件と法人成りのご相談をいただいておりますが、

とご提案させていただいたケースもあります。

というのも、法人は個人事業主とは異なり、資金面に余裕がなければ維持させられないからです。

法人成りしないほうがよい主な理由は、以下のとおりです。

- 会社設立時に10~25万円ほどの資金がかかる

- 赤字でも法人住民税の均等割7万円がかかる

- 社会保険料が高い

- 報酬を支払って顧問税理士を雇わざるを得ない

勢いで法人成りしても、会社を維持できなければ意味がありません。

- 売上が安定していない

- 十分な資金がない

そんな方は、法人成りしないか遅らせることを検討しましょう。

法人成りのシミュレーション承ります

今回は、法人成りのタイミングについてお話しました。

法人成りを考えるタイミングについて、もう一度確認しておきましょう。

- 所得金額が900万円超え

- 課税売上高が1,000万円超え

- 売上のピーク前

- 従業員を増やしたい

- 新規取引先を開拓する

所得が増えるほど法人成りすれば節税できますし、タイミングを合わせれば最長2年間消費税の免税事業者になれます。

そして雇用や融資の際に有利なので、事業を拡大する際にも法人成りを検討してみてください。

法人成りでどの程度節税できるかに関しては、実際にシミュレーションする必要があります。

弊所では、顧問契約と法人成りをセットでご依頼いただいた方に、節税シミュレーションから会社設立後のサポートまで提供しておりますので、お気軽に以下のフォームからお問い合わせください。